آیا واقعا همیشه وام مسکن با بهرهی کم بهتر است؟

وام مسکن راه خوبی برای خانهدار شدن است و یکی از مهمترین مواردی که همه به آن توجه میکنیم، نرخ بهرهای است که این وامها دارند. اما آیا فقط باید به نرخ بهره نگاه کرد؟

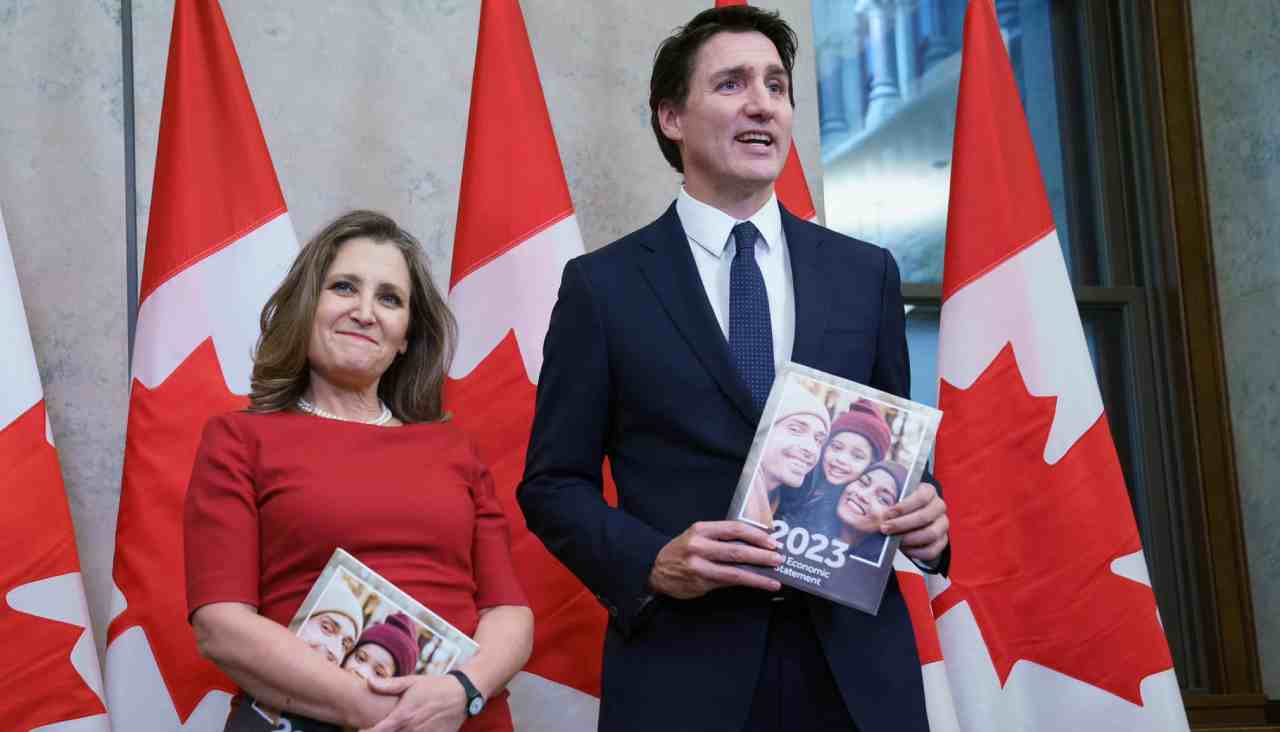

دالیا بارسوم، یک کارگزار وام مسکن در کاناداست که در این مطلب تلاش میکند به ما بگوید در هنگام گرفتن وام مسکن، به غیر از نرخ بهره باید به چه مواردی توجه کرد. این شش اصطلاح از اینکه نرخ بهره وام چه قدر است، اهمیت بیشتری دارد و خیلی وقتها به قیمت نیفتادن در این دامها، باید نرخ بالاتر را پذیرفت. با این شش اصطلاح بیشتر آشنا میشویم.

وقتی تصمیم میگیرید در بازار مسکن سرمایهگذاری کنید، گزینههای زیادی برای وام گرفتن دارید. همه ما میدانیم انتخاب اشتباه نوع وام ممکن است هزاران و یا حتی صدها هزار دلار به گیرنده آن زیان وارد کند. یک وام مسکن ممکن است در نگاه اول شرایطی عالی داشته باشد اما گاهی معلوم میشود که این وام به مرور هزینههای مالی و زمانی زیادی دارد. برای مثال، فقط به دنبال پایینترین نرخ بودن بزرگترین اشتباه است.

همه ما به دنبال شرایط سرمایهگذاری مطلوب برای داراییهای خود هستیم. میزان نرخ بهره، نوک کوه یخی سرمایهگذاری را تشکیل میدهد؛ موارد بسیار زیاد دیگری وجود دارد که زیر آب است. به عنوان مشتری، ما تنها نرخی را که تبلیغ میشود در نظر میگیریم و معمولا حواسمان نیست آنچه در پس آن نهفته است ممکن است مانع رشد آینده ما شود و یا سرمایه ارزشمند ما را بر باد دهد.

فرض کنیم یکی از وامدهندگان که قبول کرده به شما وام بدهد، پایینترین نرخ بهره را به شما پیشنهاد داده است. شما فقط این نرخ بهره را میبینید اما این لیست به شما میگوید «کل وام» از چه چیزهایی تشکیل شده است.

Closed Mortgage

در این نوع وام، شرایط را نمیتوان تغییر داد مگر آنکه ملک، از طریق یک شرایط خاص و از پیش تعیین شده به شخص دیگری منتقل شود. هیچ راهی برای برهم زدن، تغییر و یا مذاکره دوباره وجود ندارد؛ حتی اگر جریمه پرداخت کنید. این وام فقط در شرایطی تغییر خواهد کرد که خانه مذکور به شخص سومی که با شما ارتباطی ندارد فروخته شود.

Add On

برخی از وامدهندگان تا 9 / 2 درصد مبلغ وام را به حق بیمه وام مسکن اضافه میکنند؛ حتی اگر شما ۲۰ درصد پیشبرداخت خانه را داده باشید. این مبلغ اضافه شده به طور قابل توجهی میزان بدهی شما را تغییر میدهد و نرخ بهرهای که ابتدا واقعا پایین به نظر میرسید میتواند در پایان بالاتر از دیگر نرخهای بازار قرار گیرد.

Prepayment Limitation

گاهی اگر قسطها را زودتر پرداخت کنید، این امکان به شما اجازه میدهد وام را سریعتر تسویه کنید یا حتی اگر شرایط مناسبی داشتید، کل وام را یکجا پرداخت کنید.

برخی وامها که نرخ بهره پایینی دارند سرعت تسویه وام را محدود میکنند. 15 درصد گزینه معمولی است اما برخی از وامدهندگان 20 درصد پیشنهاد میکنند. چنانچه محدودیتهایی وجود داشته باشد این عدد میتواند تا 10 درصد کاهش یابد.

Equity

افزایش اعتبار مالی برای بسیاری از سرمایهگذاران یکی از منابع اصلی سرمایهگذاری است. برخی از انواع وامها این امکان را به شما خواهند داد به آسانی پس از مدتی به اعتبار مناسبی دست یابید؛ اما برخی دیگر از وامها چنین امکانی را ندارند و ممکن است شما در دام بیفتید. برای مثال، در برخی از وامها این قابلیت وجود دارد که شما در حالی که دارید اصل وام را پرداخت میکنید، در کنار آن نوعی اعتبار مالی نیز برای خود جمعآوری کنید؛ اما برخی از وامها با وجود اینکه نرخ بهره بسیار پایینی دارند اما چنین امکانی را به وامگیرنده نمیدهند.

حتما شما هم با تبلیغات بانکها و موسسات مالی برخورد کردهاید که ناگهان نرخ بهرهای بسیار پایین و شرایطی عالی را پیشنهاد میکنند. این پیشنهادها که در اصطلاح به آن Teaser Offers گفته میشود، در نگاه اول واقعا عالی هستند اما لزوما در درازمدت بهترین گزینه نخواهند بود.

موسسات وامدهنده با این کار مشتریان را برای تغییر وام خود و یا برای جذب قراردادهای جدید جلب میکنند. این کار همچنین یک کاربرد تبلیغاتی هم دارد.

بیشترین موضوعی که باید در این شرایط به آن توجه کرد این است که این پیشنهادها معمولا برای همیشه نیستند و پس از مدتی از بین میروند. برای مثال، یک تیزر ممکن است پیشنهادی با نرخ بهرهی بسیار پایین برای یک سال ارائه دهد، اما هنگامی که سال به پایان میرسد شما با آنچه که وامدهنده در آن زمان میخواهد روبرو خواهید شد که ممکن است اصلا شرایط خوبی نباشد.

Flexibility

سرمایهگذارانی که برای فعالیت در بازار مسکن برنامه بلندمدت دارند به دنبال امکانی هستند که بتوانند به راحتی با سرمایههای جدیدی که به دست میآورند، به خرید املاک دیگر بپردازند. هدف از نوع سرمایهگذاری، دستیابی به بهترین شرایط است؛ شرایطی که از طریق آن بیشترین میزان ملک ممکن با برنامهریزی مناسب و سازماندهی، خریداری و بهرهبرداری شود.

برای همین، وامدهندهای که پایینترین نرخ بهره را به شما پیشنهاد میدهد ممکن است از دیدگاه استراتژیک، برای برنامه بلند مدت شما مناسب نباشد. ممکن است شرایط وام او به صورتی باشد که شما نتوانید در املاک زیادی سرمایهگذاری کنید. گاهی نیز آنها به این شرط به شما وام با بهره پایین میدهند که سرمایهگذاری و خرید خانه بعدی شما محدود یا حتی ناممکن شود.

به همین دلیل است که نباید به خود اجازه دهید تحت هر شرایطی به پایینترین نرخ بهره موجود تمایل پیدا کنید. برنامه بلندمدت خود و استراتژی را که برای خرید در ذهن دارید، به دقت ترسیم کنید. این نوع سرمایهگذاری ممکن است خرید و نگهداری، اجاره به دیگران، اجاره به خود، نوسازی و یا هر گونه سرمایهگذاری دیگری باشد. بیش از هر چیز این «برنامه» شماست که در انتخاب بهترین وام موثر است.

برای اینکه بتوانید بر اساس یک برنامه صحیح، از وامهای مسکن استفاده کنید، ابتدا باید سوالات مهمی را پاسخ دهید. مثلا باید بدانید در سالهای پیش رو (مثلا در پنج یا ۱۰ سال آینده) همینجایی که هستید خواهید ماند یا در شهر و کشور دیگری زندگی خواهید کرد. ضمن اینکه باید بدانید در نهایت، سرمایه به دست آمده را برای چه هدفی میخواهید. آیا اهل سفر کردن و گذراندن تعطیلات هستید یا بیشتر ترجیح میدهید سرمایه خود را برای روزهای بازنشستگی و برای فرزندانتان نگه دارید؟

دوباره به سراغ تیتر این مطلب میرویم و آن را تکرار میکنیم: «آیا واقعا همیشه وام مسکن با بهرهی کم بهتر است؟»